化工界掀“并購潮”!埃克森美孚、巴斯夫、杜邦、阿科瑪等十余家企業相關業務被收購!

2021年8月20日,浙江交科發布公告稱,為深化國企改革,集中力量做精、做強、做大主業,公司與中石化寧波鎮海煉化有限公司(簡稱“鎮海煉化”)簽署了《關于寧波浙鐵江寧化工有限公司、寧波浙鐵大風化工有限公司之股權轉讓意向協議》。

2021年8月20日,浙江交科發布公告稱,為深化國企改革,集中力量做精、做強、做大主業,公司與中石化寧波鎮海煉化有限公司(簡稱“鎮海煉化”)簽署了《關于寧波浙鐵江寧化工有限公司、寧波浙鐵大風化工有限公司之股權轉讓意向協議》。

公司擬以現金交易的方式,將所持有的寧波浙鐵江寧化工有限公司和寧波浙鐵大風化工有限公司100%股權轉讓給鎮海煉化。交易完成后,公司將專注基礎設施工程建設主業,不再從事化工業務。

此次協議轉讓的標的公司均為上市公司全資子公司。其中,寧波浙鐵江寧化工有限公司主要產品有順酐,年產10萬噸;甲醇鈉甲醇溶液,年產5萬噸。截至2020年底,江寧公司總資產13.56億元,凈資產4.76億元;2020年實現營業收入9.6億元,凈利潤0.22億元。

寧波浙鐵大風化工有限公司主要產品聚碳酸酯(PC),年產10萬噸。截至2020年底,大風公司總資產20.37億元,凈資產17.02億元;2020年實現營業收入18.21億元,凈利潤-0.56億元。

浙江交科表示,由于化工業務周期性強,業績波動較大,且公司化工業務缺少產業鏈優勢。公司擬通過本次股權轉讓,退出化工領域,專注發展基礎設施工程建設領域,通過優化產業結構,提升核心競爭力,維護公司全體股東利益。另外,當次交易文件尚未正式簽署,僅為交易雙方達成的初步意向,交易事項仍存在不確定性,無法預計對公司當年經營業績的影響。

本協議簽署前,以目標公司名義注冊的商標權、專利權以及目標公司所有的已申報的專利和配方(包括但不限于 PC 改性技術及配方)繼續歸目標公司所有。標的股權完成交割后,“江山化工”商標在有效期內,甲方免費授予目標公司繼續使用。

鎮海煉化成立于2018年6月,注冊資本54億元,其經營范圍包括原油加工及石油制品(危化品除外)的生產、倉儲;其他石油制品和化工產品(危化品除外)的生產、倉儲等。

2020年以來,由于疫情原因,國內外化工企業生產銷售均受到不同程度影響,原料短缺,價格暴漲,不少企業就此消失在洪流中,而大企業則賺的盆滿缽滿,不斷擴張著自己的商業版圖……

因多拉瑪收購Oxiteno

8月16日,泰國化工巨頭因多拉瑪公司(Indorama Ventures)同意以13億美元的價格從巴西Ultra集團收購表面活性劑生產商Oxiteno,交易預計將于2022年第一季度完成。

因多拉瑪表示,此次收購將使其擁有高價值的表面活性劑“獨特投資組合”,并顯著擴展公司新創建的氧化物和衍生物(IOD)綜合業務。IOD下游產品組合包括表面活性劑、環氧丙烷、丙二醇和環氧乙烷。

Oxiteno是一家面向拉丁美洲的表面活性劑生產商,在巴西、墨西哥、烏拉圭、委內瑞拉和美國擁有生產工廠。

2019年,因多拉瑪以20億美元收購亨斯邁化學中間體和表面活性劑業務。因多拉瑪表示,Oxiteno加上從亨斯邁收購的資產,與因多拉瑪傳統聚對苯二甲酸乙二醇酯(PET)商品業務一起,組成IOD業務板塊的主要利潤增長點。

朗盛收購翡翠卡拉馬化學

八月初,特種化學品公司朗盛完成了對翡翠卡拉馬化學(Emerald Kalama Chemical)的收購。這家總部位于美國的公司是世界領先的特種化學品制造商。朗盛于2021 年 2 月 14 日簽署了采購協議,已收到所有必要的監管批準,朗盛從流動資金中為約10.4億美元(67.2億元)的收購價提供資金。

2020年,翡翠卡拉馬化學的全球銷售額約為 4.25 億美元(3.75 億歐元),EBITDA 預例外情況約為 9000 萬美元(8000 萬歐元)。75%的銷售額來自消費者護理市場的特殊產品業務,尤其是香精和香料產品,以及用于食品、家居產品和化妝品的防腐劑。四分之一的銷售額來自用于工業應用的特種化學品業務。交易完成后,朗盛的員工人數增加了約470人,并在卡拉馬/華盛頓(美國)、鹿特丹(荷蘭)和威德內斯(英國)三個生產基地增加。

此次收購加強了塑料、油漆和涂料以及粘合劑行業的產品組合。

杜邦收購萊爾德高性能產能公司

7月1日,杜邦公司宣布,成功完成以23億美元(約合人民幣149億元)收購對萊爾德高性能材料公司(Laird Performance Materials)的收購。

萊爾德高性能材料成為電子與工業事業部電子互連科技業務的一部分,此項收購將加強杜邦公司在快速增長的先進電子應用領域的領先地位,支持高性能計算、人工智能、5G通信、智能/自動駕駛汽車和物聯網等關鍵行業大趨勢。

正如之前宣布的,萊爾德高性能材料公司2020年的收入為4.65億美元,全球員工人數約為 4,300 名,將被整合到杜邦電子與工業事業部的電子互連科技(Interconnect Solutions)業務中。萊爾德高性能材料的電磁屏蔽和熱管理產品與電子互連科技在軟板材料、干膜、特種薄膜和電鍍化學品方面的產品組合相輔相成。

杜邦電子與工業事業部總裁Jon Kemp表示通過將應用材料科學專業知識與應用工程能力相結合,此次收購使杜邦成為主要電子原始設備制造商(OEM)的重要合作伙伴,合并后的組織將共同提升我們在加快采用高性能計算、人工智能、5G通信、智能/自動駕駛汽車和物聯網方面的領導地位。它同時擴展了杜邦在整個電子價值鏈中的產品和解決方案組合,并建立了該公司在關鍵技術方面的專業知識,這對實現下一代電子設備和基礎設施至關重要。

DIC收購巴斯夫全球顏料業務

6月30日,DIC株式會社(宣布,已完成對全球最大的化學品制造商德國巴斯夫(BASF)旗下顏料業務BASF Colors and Effects相關資產和股份的收購,價格為11.5億歐元(約合88億人民幣)。

通過這次收購,使雙方的產品組合得到補充,我們將進一步擴大用于顯示器、化妝品、涂料、塑料、油墨和特殊應用方面的產品陣容,并加強我們作為世界領先顏料制造商的地位。同時,我們將建立新體制,從而在全球范圍內為客戶提供更豐富的產品和解決方案,加速DIC集團顏料業務質的轉型。

收購后,DIC和巴斯夫色彩與效果公司在全球擁有30多個顏料生產設施,公司的顏料組合將提供更廣泛的產品類別,涉及效果顏料、無機顏料、有機顏料、特種染料和顏料制劑。

塞拉尼斯收購埃克森美孚彈性體業務

全球領先的高性能工程塑料生產商塞拉尼斯宣布簽署了一份收購埃克森美孚的Santospanne™TPV彈性體業務最終協議。根據協議,塞拉尼斯將收購業界著名的Santospanne™品牌作為其TPV廣泛產品組合的一部分,收購也包括相關的知識產權、生產和商業資產及一個世界級的團隊。

“此次交易大大加強了我們現有的彈性體產品組合,使我們能夠將更廣泛的功能化解決方案引入未來的出行解決方案、醫療和可持續性等目標增長領域。”工程材料高級副總裁Tom Kelly表示,“Santospanne™品牌在TPV領域的聲譽與塞拉尼斯的工程材料的旗艦品牌很匹配,包括塞拉尼斯Hostaform®聚甲醛(POM)和GUR®超高分子量聚乙烯UHMW-PE。隨著該產品成為工程材料組合和項目備選庫的一部分,我們有信心,我們在全球的聯合商業和技術團隊將產生極具意義的股東價值。”

埃克森美孚的Santospanne™業務是TPV領域全球領先的生產商,服務于各種終端用途,包括汽車、建筑、家電、醫療和工業。TPV是一種化學交聯的高性能材料,擁有工程熱塑性材料和彈性體特性的獨特組合。Santospanne™產品組合針對特定的應用需求高度功能化,并擁有行業領先的知識產權。

根據最終協議條款,塞拉尼斯將以11.5億美元(約合人民幣74億元)的總價,在無現金、無債務的基礎上,收購埃克森美孚的Santospanne™業務。

阿科瑪計劃收購Agiplast

阿科瑪(Arkema)計劃收購高性能聚合物再生資源公司Agiplast。該公司是阿科瑪機械回收業務的長期合作伙伴。

Agiplast在意大利有一家工廠,擁有32名員工,年銷售額約1500萬歐元。此次收購預計將于6月完成,將使阿科瑪能夠向客戶提高回收后聚合物的質量。2019年10月,阿科瑪啟動了Virtucycle,這是一個與Agiplast合作的雄心勃勃的項目,旨在開發高性能聚合物的收集和再生循環,同時減少二氧化碳排放。

通過此次收購,阿科瑪將成為第一家提供生物基和可循環材料的全面集成高性能聚合物制造商。收購符合阿科瑪的企業社會責任和可持續戰略,特別是向循環經濟轉型。

美國普林斯收購福祿集團

5月11日,美國普林斯國際公司(Prince International)宣布,以每股22美元的現金收購福祿集團(Ferro),交易價值約21億美元(約合人民幣135.5億元)。

普林斯表示,收購完成后,福祿將與著色劑技術解決方案提供商Chromaflo Technologies合并。合并將帶來全球多元化的業務,銷售額約為20億美元。根據交易條款,普林斯將以每股22美元的現金收購福祿的所有已發行普通股。收購價較5月10日收盤價每股17.58美元,溢價25.1%。該交易預計將在2022年第一季度完成,但須獲得福祿股東的同意,以及相關監管機構的批準。

普林斯是一家特種化學品、礦物和工業添加劑制造商,在6大洲21家工廠雇傭了約1200名員工。

福祿公司是一家技術型功能性涂料和色彩解決方案供應商。以特種顏料和著色劑的形式為玻璃、金屬、陶瓷和其他基材提供功能性涂料,廣泛應用于工業和應用領域。在全球擁有約3700名員工,2020年銷售額為9.59億美元。

盛禧奧收購阿科瑪PMMA業務

5月3日,盛禧奧宣布已正式完成對阿科瑪PMMA業務收購所有的程序。此次收購是盛禧奧轉型的催化劑,2020年12月盛禧奧宣布以11.37億元收購阿科瑪的PMMA業務,歷時半年時間的這次改革性的交易,將加速盛禧奧的全球工程材料業務的增長,并將帶來約5,000萬美元的年度協同效應。

PMMA 是一種透明且剛性的樹脂,具有廣泛應用,阿科瑪的PMMA業務是一項綜合性業務,包括從甲基丙烯酸甲酯(MMA)到聚甲基丙烯酸甲酯(PMMA)的生產,以及在美洲大陸以知名品牌Plexiglas和在世界其他地區以Altuglas品牌進行銷售。此外,此次收購案也阿科瑪轉型的新步伐,實現到2024年成為純特種材料生產商的宏偉目標。

作為全球材料解決方案供應商和塑料、乳膠粘結劑和合成橡膠的制造商,盛禧奧2020年銷售額為30億美元,在全球擁有17個生產基地,約2600名員工。阿科瑪的PMMA業務將完善盛禧奧的高性能塑料產品組合(ABS、PC等),并增強其在汽車、建筑和照明市場、醫療合消費電子的地位。因此,這些高度互補的業務組合將提供新的增長和發展機會。

在此次收購中,盛禧奧在歐洲和北美新增七個PMMA和MMA產品制造工廠,和三個研發中心。在員工方面,盛禧奧新增約860名業務部門員工,當中來自法國、丹麥、意大利、美國和墨西哥,以及來自全球各地的其他銷售和市場營銷團隊成員。

標準工業控股收購格雷斯

4月16日,美國特種化學和材料公司格雷斯(W. R. Grac)和標準工業控股有限公司(Standard Industries Holdings Inc)共同宣布,雙方已經達成最終協議,標準工業控股將以全現金交易收購格雷斯,價值約70億美元(約合人民幣454億元),其中包括格雷斯即將進行的精細化學品收購交易。

根據協議條款,標準工業控股將以每股70美元的現金收購所有 格雷斯普通股的流通股。收購價比格雷斯在2020年11月6日的收盤價44.05美元高出約59%。

雙方預計交易將在2021年第四季度完成。在交易完成后,格雷斯將成為一家私人公司,格雷斯的普通股將不再在紐約證券交易所上市。

格雷斯擁有超過3900名員工,為全球70個國家的客戶提供服務,旗下包括通過催化劑技術和材料技。格雷斯催化劑技術部門研發并生產應用于煉油、石化和其他化工領域的催化劑;格雷斯材料技術部門聚焦于特種硅膠領域,廣泛應用于涂料、消費品、工業和制藥領域。

科思創收購帝斯曼樹脂和功能材料業務

4月1日,科思創成功完成了對荷蘭皇家DSM集團樹脂和功能材料業務(以下統稱“RFM”)的收購。據報道,科思創與帝斯曼于去年9月底簽署了該收購協議,RFM的股權價值為16億歐元(約合人民幣127.72億元)。

該交易將包括帝斯曼所有樹脂和功能材料業務,包括帝斯曼Niaga®、增材制造和Advanced Solar涂料業務。這些業務占帝斯曼2019年全年凈銷售額的10.12億歐元,占2019年EBITDA總額的1.33億歐元。RFM的整合將會建立規模更大、技術能力更強的業務領域,通過這一更強大的增長平臺,讓現有和未來客戶以及員工受益。

此次收購使科思創的業務范圍更加多元化,同時也顯著增強了公司在富有吸引力的高增長市場中的地位。

通過此次收購,科思創將在部分領域拓展其業務。科思創已是水性聚氨酯分散體領域的領先制造商之一。通過收購RFM,科思創將增加全系列的水性聚丙烯酸酯樹脂業務、Niaga®等可持續發展領域強勢品牌、一系列增材制造解決方案、以及先進的太陽能防反射涂層業務。此外,科思創也將進一步豐富其技術組合,其中包括多種水性技術、粉末涂料樹脂以及輻射固化樹脂技術。

更多資訊,歡迎掃描下方二維碼關注中國潤滑油信息網微信公眾號(sinolub)

-

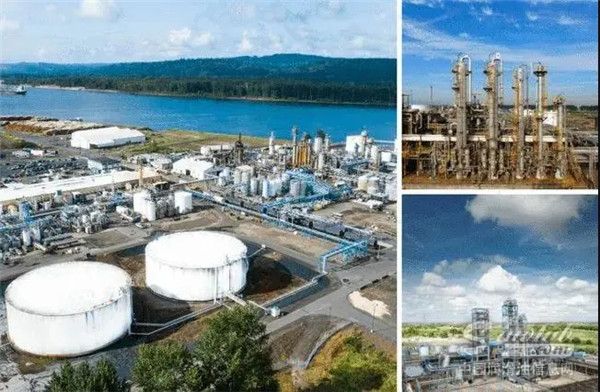

作為世界500強,加拿大石油擁有豐厚的油砂礦資源,經營著世界上最大的基礎油精煉廠之一,調配并包裝生產出多種潤滑油成品。

-

南京東沛國際貿易集團有限公司(DU-HOPE INTERNATIONAL GROUP)是一家成立于1978年的專業外貿企業,注冊資金3900萬元。

-

北京龍潤凱達石化產品有限公司成立于2001年,是中國北方地區潤滑油基礎油銷售量最大的貿易企業。

《中華人民共和國增值電信業務經營許可證》編號:粵B2-20050302號

服務熱線:0754-88650988 在線服務QQ:619128006 潤滑油商機信息群:③:50693127 ④:65958932